- ابتكارات

- مقالات عن تطبيق الـ PCI

- التداول المحفظي

طريقة اقتباس المحفظة لتحليل المحافظ "الجيدة" و "السيئة"

الأزمة المالية العالمية عام 2008 أثرت على جميع قطاعات النشاط الاقتصادي دون استثناء. أنها تؤثر على أداء الأعمال للشركات سواء بصورة مباشرة أو غير مباشرة، ولكن كان مستوى تأثير مختلف. ويوفر هذا الواقع فرص واسعة للعثور على أستراتيجيات الإستثمار على أساس الاختلافات في رد فعل السعر على المدى الطويل، على سبيل المثال، أسهم على نفس العامل المنهجي.

في هذه المقالة سنحاول أن تجد مثالاً عن محفظة والتي من شأنها أن تتم إحصائياً وبيانياً بحيث يعكس إمكانية بناء استراتيجية استثمارية ناجحة على أساس الاختلافات في السلوك طويل الأجل للأرصدة. لهذا الغرض، اخترنا 22 أسهم من الشركات الامريكية الكبيرة والسائلة الذين ينتمون إلى مختلف قطاعات الاقتصاد. باستخدام نهج من نظرية المحفظة المالية الحديثة، ومبادئ risk diversification, وكذلك طريقة التحليل في اقتباس المحفظة PQM ، فسنحاول تقسيم الأصول لدينا مختارة إلى مجموعتين : محفظة "جيد" و محفظة "سيء".

وتكوين الأصول "جيدة" من محفظة الأصول مع الأوزان إيجابية ، وهذا هو، والمرشحين للشراء. وسوف تشمل "سيئة" محفظة الأسهم التي ينبغي أن تؤخذ المراكز المكشوفة وفقا لتحليلنا. ويستند التحليل بالكامل على أسعار الإغلاق الشهرية المسجلة خلال السنوات ال 4 الماضية (50 شهرا). ونظرا للتكوين الأصول (22 سهما) واختيارها لبناء محفظة، مع آلة المقابلة، وأسماء الشركات والقطاعات الاقتصادية أدناه:

الجدول الأول: أسماء الشركات والقطاعات الاقتصادية للأسهم المختارة

| # | Ticker | Company | Sector |

| 1 | AA | AlcoaInc | BasicMaterials |

| 2 | AXP | AmericanExpressCompany | Financials |

| 3 | BA | BoeingCompany | Industrials |

| 4 | DD | DupontCompany | BasicMaterials |

| 5 | DIS | WaltDisneyCompany | CyclicalConsumerGoods&Services |

| 6 | GE | GeneralElectricCorporation | Industrials |

| 7 | HD | HomeDepotInc | CyclicalConsumerGoods&Services |

| 8 | HON | HoneywellInternationalInc | Industrials |

| 9 | HPQ | Hewlett-PackardCompany | Technology |

| 10 | IBM | InternationalBusinessMachineCorp | Technology |

| 11 | INTC | IntelCorporation | Technology |

| 12 | JNJ | Johnson&Johnson | Healthcare |

| 13 | JPM | JP MorganChase&Company | Financials |

| 14 | KO | Coca-ColaCompany | ConsumerNon-Cyclicals |

| 15 | MCD | McDonaldsCorporation | CyclicalConsumerGoods&Services |

| 16 | MRK | MerckCoInc | Healthcare |

| 17 | MSFT | MicrosoftCorporation | Technology |

| 18 | PFE | PfizerInc | Healthcare |

| 19 | T | AT&T | Telecommunication |

| 20 | VZ | VerizonCommunicationsInc | Telecommunication |

| 21 | WMT | Wal-MartStoresInc | CyclicalConsumerGoods&Services |

| 22 | XOM | ExxonMobilCorporation | Energy |

على أساس البيانات الشهرية، دعونا نقوم بحساب القيمة التي تتحقق من متوسط العائد، والانحراف المعياري للعائد، ونسخة مبسطة من نسبة شارب لكل سلسلة بيانات.وأظهرت نتائج الحسابات من متوسط العائدات الشهرية والانحرافات المعيارية في الجدول أدناه:

| Asset | MeanReturn | StandardDeviation | Asset | MeanReturn | StandardDeviation |

| AA | 0.31% | 10.60% | JNJ | 1.01% | 3.76% |

| AXP | 3.32% | 10.96% | JPM | 1.27% | 9.05% |

| BA | 1.99% | 6.96% | KO | 1.31% | 4.16% |

| DD | 1.81% | 7.90% | MCD | 1.22% | 3.68% |

| DIS | 2.58% | 6.54% | MRK | 1.11% | 5.28% |

| GE | 1.64% | 8.48% | MSFT | 1.20% | 6.67% |

| HD | 2.33% | 6.41% | PFE | 1.54% | 4.85% |

| HON | 2.05% | 6.40% | T | 0.78% | 4.16% |

| HPQ | -0.80% | 10.36% | VZ | 1.27% | 4.83% |

| IBM | 1.49% | 4.27% | WMT | 0.83% | 4.17% |

| INTC | 0.92% | 6.59% | XOM | 0.58% | 4.65% |

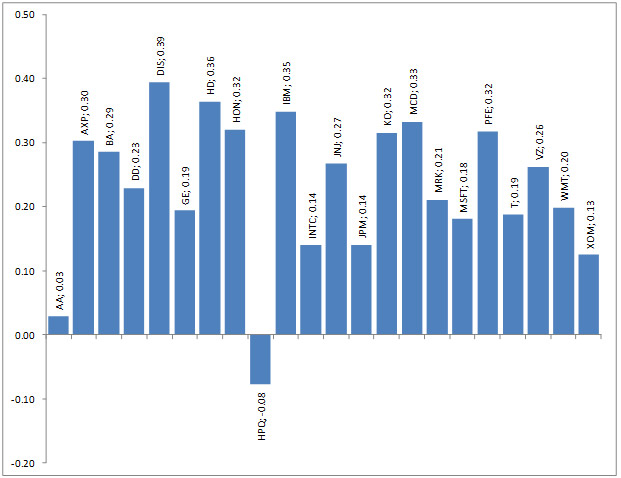

وبالإضافة إلى ذلك، يمكننا حساب نسخة مبسطة من نسبة شارب لكل الأصول. يتم حساب المعامل بقسمة الانحراف المعياري للعائد ويظهر العائد عودة لكل وحدة خطر. فإن هذه العوامل تكون دليلا جيداً لتحليلنا في تحديد فعالية استراتيجية الاستثمار. وتظهر معاملات الناتجة في الرسم البياني:

المرحلة التالية من التحليل هو العثور على معاملات الوزن الأمثل لكل الأصول وإلى بناء محفظة الأوراق المالية. المعيار المثالية لحافظة قد تكون نسبة شارب، المعلمة من العودة أو انحرافها المعياري. في حالتنا، فإن معيار المثالية يكون الحد الأقصى للمحفظة ممكن العائد المتوقع، للتحقيق في جميع مستويات الانحراف المعياري ليس أعلى من المتوسط الانحراف المعياري للعينة من 22 أسهم. متوسط الانحراف المعياري لأسهم 22 هو 6.40٪، ونحن نريد محفظتنا أن لا تكون أكثر خطورة من الأصول المكونة لها في المتوسط. لحساب معاملات الوزن، وسوف نحتاج أيضا إلى التباين المشترك من الأصول، والتي تشير إلى مستوى من الترابط بين كل زوج من الأصول .

الإجراء الأمثل الوزن (وجود اثنين من القيود: الحد الأقصى للانحراف المعياري للمحفظة (6.40٪) ومجموع النهائي للأوزان، والتي ينبغي أن تكون 100٪) يقودنا إلى الحل التالي، الأمر الذي سيزيد من عودة المحفظة:

| Asset | Weight | Asset | Weight |

| AA | -70.27% | JNJ | 21.59% |

| AXP | 8.97% | JPM | -31.82% |

| BA | -4.39% | KO | 29.55% |

| DD | -22.00% | MCD | -15.80% |

| DIS | 88.08% | MRK | -5.98% |

| GE | -41.55% | MSFT | 51.73% |

| HD | 37.01% | PFE | 39.28% |

| HON | 145.66% | T | -96.14% |

| HPQ | -43.92% | VZ | 81.77% |

| IBM | 152.36% | WMT | -56.03% |

| INTC | -39.34% | XOM | -128.76% |

وبما أننا لم يضع قيودا على إمكانية البيع القصير للأصول، والحل يعطي كلا الأوزان الإيجابية والسلبية. وهو مشروط أن يطلق على الأصول بالأوزان ايجابية "جيد" ومنها مع محافظ الوزن السلبية "سيئ". دعونا إعادة تجميع الأصول وفقا للتصنيف الجديد

| GoodPortfolio | BadPortfolio |

| Asset | Weight | Asset | Weight |

| AXP | 8.97% | AA | -70.27% |

| DIS | 88.08% | BA | -4.39% |

| HD | 37.01% | DD | -22.00% |

| HON | 145.66% | GE | -41.55% |

| IBM | 152.36% | HPQ | -43.92% |

| JNJ | 21.59% | INTC | -39.34% |

| KO | 29.55% | JPM | -31.82% |

| MSFT | 51.73% | MCD | -15.80% |

| PFE | 39.28% | MRK | -5.98% |

| VZ | 81.77% | T | -96.14% |

| WMT | -56.03% | ||

| XOM | -128.76% |

كانت الأصول "السيئة" أكثر قليلاً من الأصول "الجيدة"، كما سنرى في الانتهاء من التحليل أن هذا الفارق لا يقلل من أهميتها. ، وهذا هو الحال مع هاتين المجموعتين , ومَن من الأصول سيحقق أكبر قدر من التأثير. أما بالنسبة للشركات في هذا القطاع، ونحن غير قادرين على التعرف على أنماط محددة من الشركات التي تدخل قطاعات معينة في محفظة معينة. في كل محفظة تضم شركات تمثل قطاعات مختلفة تماما..

دعونا الآن أن نحاول تحقيق محفظة الرسومات "الجيدة" و "السيئة" بشكل منفصل. لهذا نحن نستخدم التحليل للتداول وذلك عن طريق محطة النت تريديكس ومعها ننفذ أسلوب تحليل طرقة محفظ الاقتباس PQM. ونختار محفظة 10 من الأصول "الجيدة" والتعبير عن قيمتها بالدولار الأمريكي، ونحن الآن من المثير للاهتمام أن نرى التغيير من قيمته المطلقة. للقيام بذلك، ونحن نقدم لكل الأصول وزنها من خلال حجم بالدولار الأمريكي، مع احترام نسبة الحصول مسبقاً في حل للمحفظة المثلى. على سبيل المثال، لإدخال كمية من أسهم AXP 897 دولار، وللسهم VZ - مبلغ 8177 دولار. على الرغم من حقيقة أن كمية طلب بالدولار، وليس نسبة مئوية، وانها لن تؤثر على شكل منحنى، والذي يعكس ديناميكية من قيمة المحفظة، ولكن فقط على الإحداثيات. الجدول الزمني يصبح:

بشكل عام، لدينا بنية متراجعةبشكل متنامي. وذلك منذ بداية يناير 2009 وبتكلفة "جيدة" المحفظة بنسبة 2.5 مرات، ولكن لا يسعنا إلا أن نلاحظ انخفاض كبير في قيمة المحفظة في عام 2008. لاحظ أيضا أنه في بداية مارس 2012 قيمة الحافظة تذبذب حول 52300 دولار - وهذه حقيقة أننا سنحتاج في المستقبل لدراسة ديناميات محفظة مجتمعة..

وبالمثل، فإننا سوف نقوم ببناء محفظة "السيء" التي تتألف من 12 أصل، وإدخال وحدات التخزين المقابلة بالدولار الأمريكي. ويرد في ديناميات بأثر رجعي على الرسم البياني لل:

ومن الواضح أن المحفظة "السيئة" ، وهي أقل شأناً من ذلك بكثير، على الأقل في محفظة مؤشر العائد "الجيد"، كما يتضح من انخفاض ثلاثة أضعاف في القيمة في عام 2008 والنمو المتواضع لاحقاً. لاحظ أيضا أنه في بداية مارس 2012 تكلفة المحفظة "السيئة" يتقلب أيضا حول 52300 دولار.

في النهاية نحن قد بنينا المحفظة المختلطة، والتي تشمل كلا من الأصول "الجيدة" و "السيئة" التي تم الحصول عليها خلال التحسين. لاحظ أن الأوزان السلبية تتوافق للبيع على المكشوف من الأصول. وعند بناء محفظة من التجارة والتحليل في منصة التداول النت تريديكس مع الأوزان الإيجابية وقد تكون جزءاً من جزء قاعدة المعادلة من محفظة مركب مع الأوزان قصيرة - في الجزء المقتبس. وبعبارة أخرى، ونحن شراء الأصول "جيدة" محفظة وبيع أصول "سيئة" محفظة بشكل مشروط ، ويستند إلى ما طريقة GeWorko. والنتيجة هي أن نسبة يعكس تكلفة أول (في حالتنا - "جيدة") محفظة من حيث الثانية ("السيئ")، والجدول الزمني يتيح لنا تتبع تغيراته خلال كامل فترة من الزمن:

بأعجوبة، تلقينا الهيكل المتزايد للمحفظة مجتمعة، التي حرصت على تجنب أي انخفاض كبير في عام 2008 وأظهر النمو المستمر، على نحو سلس ومطّرد في فترة ما بعد الأزمة. وعلاوة على ذلك، يمكننا أن نرى أن نمو كبير بدأ فقط بعد أزمة عام 2008، والتي تعكس درجات مختلفة من الاستجابات الأصول على عامل العالمية، و، وفقاً للجدول، وعلى أهمية هذا العامل، فضلاً عن ردود الفعل من الأصول عالية حتى الآن.

The quantitative performance indicators of the combined portfolio are shown in the table below:

| Return | 7.52% |

| StDev | 6.40% |

| Sharpe | 1.18 |

فمن السهل تحديدالعودةإلى الحافظة، وذلك بفضل مواقف قصيرة، كانت أعلى بكثير من الفردية والعوائد تتحقق من الأصول (وكان أقصى متوسط العائد 3.32٪). وكان الانحراف المعياري للعائد 6.40٪، المقابلة لحد معين. في نسختها المبسطة معامل شارب لحافظة (1.18)، مما يعكس فعاليته، هو أعلى بكثير من النسب لأي من 22 سهم (الحد الأقصى معامل شارب لعينة من الأسهم كان 0.39).

كيف يمكن تفسير مثل هذا النمو القوي لمحفظة مجتمعة؟ للإجابة على هذا السؤال، ونحن بحاجة لدراسة المحافظ "الجيدة" والمحافظ "السيئة" بشكل منفصل. وقد سمح هذا الإجراء الأمثل أن نجد مثل هذا الجمع من المواقف الطويلة والقصيرة على الأصول المحددة، التي من شأنها أن تكون متماسكة بشكل جيد مع استراتيجية الاستثمار لدينا. باستخدام طريقة GeWorko وحدة في محطة النت تريديكس، كنا قادرين على تتبع تحركات كل من المحافظ الفردية والنسخة الخاصة مجتمعة.

يظهر تحليل سلوك المحافظ أنه خلال الأزمة الأكثر حدة في عام 2008، خسرت المحفظة "الجيدة" اكثر من "سيئة". في فترة ما بعد الأزمة، و أثبتت أيضا أن نمو المحفظة الأولى يكون أكثر بروزاً من النمو في الثانية. ومن خلال الجمع بين هذين العاملين، حصلنا على بنية تزايد مستمر. منذ بدأ نمو محفظة موحد في عام 2008 (قبل أن نجمع المحفظة تم أعقاب إتجاه محايد)، يمكننا أن نفترض أن هذا العام أصبح نقطة الانعكاس، عندما بدأت تظهر الأصول درجات مختلفة من ردود الفعل تجاه بعض العوامل منتظمة. لاحظ أنه قبل بداية شهر مارس 2012 قيمة المحفظة "السيئة" قد يتجاوز قيمة المحفظة "الجيدة" - وكان معامل الإصدارات مجتمعة أقل من 1. ومع ذلك، في مارس 2012،قد عادل قيمتها المطلقة، وأصبحت معامل يساوي 1. في وقت لاحق على وحدات أكثر وأكثر من المحفظة "السيئة" وكانت لازمة لشراء وحدة واحدة من المحفظة "الجيدة"

المقالات السابقة

- مٌسلّمة داو الرابعة : في خدمة المستثمر

- Portfolio spread based on continuous futures

- محفظة شارب | " القادة الثلاث" - DJIA, S&P500, Nasdaq 100

- تحسين المحفظة بمساعدة طريقة PQM ( الجزء الثاني )

- تحسين المحفظة بمساعدة طريقة PQM ( الجزء الأول )

- إنشاء محفظة أسهم | تحليل محفظة الأسهم - طريقة اقتباس المحفظة PQM