- ابتكارات

- مقالات عن تطبيق الـ PCI

- التداول المحفظي

إنشاء محفظة أسهم | تحليل محفظة الأسهم - طريقة اقتباس المحفظة PQM

إن خاصية طريقة اقتباس المحفظة PQM تسمح بتشكيل أي مزيج للأصول من مجموعة الأدوات المتاحة . في هذه المقالة ، نود أن نلفت عنايتكم الى سوق الأسهم الأمريكية ، و اختيار بعض الأوراق ، و إنشاء غرافيك للمحفظة الناتجة و تحليل سلوكها خلال الأعوام الأخيرة .

كما هو معروف للجميع ، بأن الازمة المالية الناشئة في عام 2008 كانت قد أدت الى عواقب جدية بالنسبة للنظام المالي العالمي و أودت بخسائر كبيرة بالنسبة للمستثمرين. و ها هو العالم منذ اربعة أعوام و نصف و هو يحاول أن يسترد عافيته ، و ليس من فترة بعيدة كان قد بدأ بإظهار علائم تعافي الفعالية في أكبر اقتصاد في العالم – و هو الإقتصاد الأمريكي .

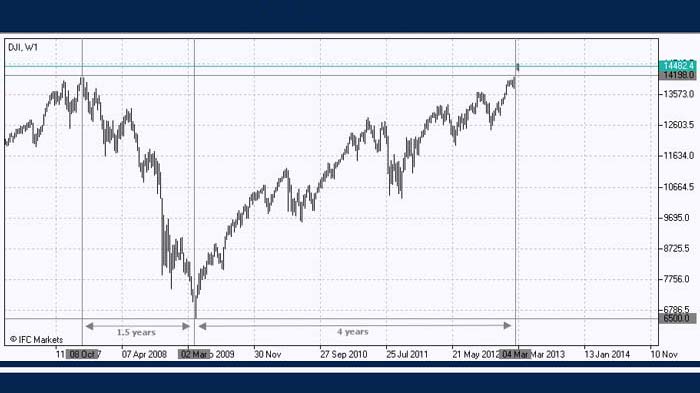

Dow Jones Industrial Average – تثنّى له في شهر مارس ( آذار ) و ليس قبل ذلك ، التعافي بشكل تام و بلوغ المستويات التي كان عليها قبل بدء الأزمة في خريف عام 2007 و ذلك الى ما يزيد عن 14000 نقطة. بهذا الشكل ، فإنه خلال عام و نصف العام ( من خريف 2007 و حتى ربيع 2009 ) انخفض المؤشر لأكثر من الضعف ، و أحتاج لأكثر من أربعة أعوام لكي يستعيد تلك المراكز التي خسرها .

سنحاول و بمساعدة طريقة PQM أن نوضح ، ما إن كان هناك محفظة من الأسهم ، التي كان بمقدورها أن تحمي استثماراتنا المحتملة في الاسهم الامريكي من فقدانها لقيمتها في وقت الأزمة ، و تقييم ربحيتها . كما هو معروف بأن الشركات المالية هي أكثر من تضرر خلال الازمة المالية . نتيجة لذلك ، من بين الاسهم الداخلة في مؤشر Dow Jones Industrial Average قمنا بإختيار أسهم الشركات المتضررة الممثلة لقطاعات الاقتصاد الاخرى و بالتحديد اخترنا الشركات العاملة في انتاج السلع الاستهلاكية ، و تطوير المنتجات العالية التقنية و انتاج المواد الغذائية ، و كذلك الشركات الإعلامية. في اختياراتنا ( بحسب الاوزان ) يدخل كلّ من :

- Walt Disney Company (20%)

- Home Depot Inc. (20%)

- Honeywell International Inc. (15%)

- International Business Machines Corporation (15%)

- Coca-Cola Company (10%)

- McDonald’s Corporation (20%)

بمساعدة طريقة GeWorko نقوم بتجميع المحفظة المكونة من الاوراق الستة و بالأحجام المبينة أعلاه . نفترض بأن القيمة الحالية لسعر المحفظة تساوي 10000 دولار امريكي ، منها 2000 دولار تذهب على شراء أسهم Walt Disney Company و 2000 دولار على شراء اسهم Home Depot Inc. و 2000 دولار على شراء اسهم McDonald’s Corporation و 1500 دولار على شراء Honeywell International و 1500 دولار على شراء International Business Machines Corporation و 1000 دولار على شراء اسهم في Coca-Cola Company .

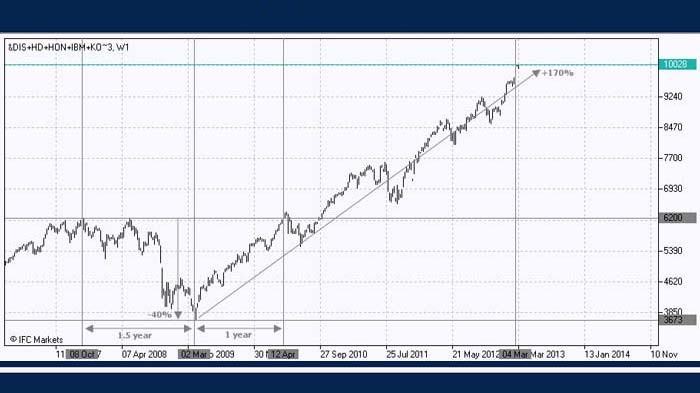

إن الغرافيك المُنشئ ( الرسم البياني ) للمحفظة ، يسمح على اساس تاريخي بتقييم الديناميكية و الربح للاعوام الأخيرة. لم تزد قيمة محفظتنا عن 6200 دولار امريكي في مرحلة ما قبل الازمة ( 2007 – 2008 ) أما خلال الازمة فقد انخفضت قيمتها حتى 3673 دولار . ها نحن قد بدأنا بالتوصل الى أولى الاستنتاجات . أولاً – إن قيمة المحفظة قد انخفضت بمقدار 40 % تقريباً ، مبديةً نتائج افضل بقليل مما أبداه مؤشر Dow Jones Industrial Average . ثانياً – احتاجت المحفظة لمدة عام واحد و ليس لاربعة اعوام للكي تعود قيمتها الى القيمة الاولى. و أخيراً ، في الاعوام التي تلت الازمة ، كانت المحفظة قد اضافت أكثر من 170 % ( تم احتساب المؤشر حتى هذا اليوم و ذلك من القمية الدنيا التي كان عليها في شهر مارس 2009 ) .

من الواضح ، أن قيمة أسهم المحفظة التي قمنا بتشكيلها و إنشائها كانت قد تأثرت جدياً بالأزمة المالية ، غير أن التعافي السريع للمحفظة بمعدلات سريعة ، تثير الدهشة و تبعث الأمل فيه للحصول على نتائج جيدة في المستقبل .

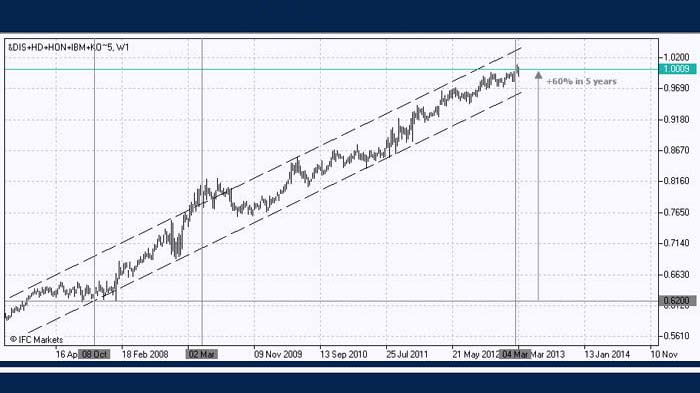

الخطوة التالية من تحليلنا ستكون عبارة عن مقارنة ديناميكية المحفظة مع السوق . في حالتنا هذه ، سيمثل مؤشر الداو جونز الصناعي المتوسط Dow Jones Industrial Average السوق . كنّا قد لاحظنا بأن المحفظة قد ابدت نتيجة سلبية اقلي أثناء الأزمة و انتعاشاً أسرع خلال ما بعد الأزمة . سنقوم برسم غرافيك المحفظة بالنسبة للمؤشر ، لتأكيد افتراض وجود عائد أعلى من الاستثمارات في المحفظة ، مما كان له عليه أن تكون من المؤشر وحده و كي ندرك المدى الذي كان بإمكان المحفظة التقدم به و استباق السوق .

لهذا الغرض ، سنقوم بإستخدام طريقة PQM ، عن طريق انشائنا لتلك المحفظة من الاسهم مع الحفاظ على الاوزان و المبلغ الحالي و الذي هو بمقدار 10000 دولار امريكي. نقوم بإنشاء المحفظة بنسبة 10000 دولار ، من الاستثمارات في مؤشر Dow Jones Industrial Average .

بحسب الغرافيك الذي تم إنشائه ، نلاحظ بأن المحفظة منهجياً تتفوق على السوق . بدءاً من عام 2006 ، يمكننا ملاحظة بنية شبه مستمرة التنامي . بهذا الشكل ، نرى أن محفظتنا قد انخفضت بشكل أقل من المؤشر أو أنها ارتفعت أكثر من المؤشر و ذلك في الفترات الواقعة قبل حدوث الأزمة و بعدها ، لا بل و حتى أثناء التعافي من الأزمة . إذا ما حاولنا تقييم سلوك المحفظة بالنسبة للمؤشر كميّاً ، فإننا و خلال الاعوام الخمسة الاخيرة نجد أن المحفظة سنوياً و بشكل وسطي قد فاقت المؤشر تقريباً بحوالي 10 % .

إن إعداد المحفظة ، كما هو معروف ، يوفر ميزة كبيرة في –

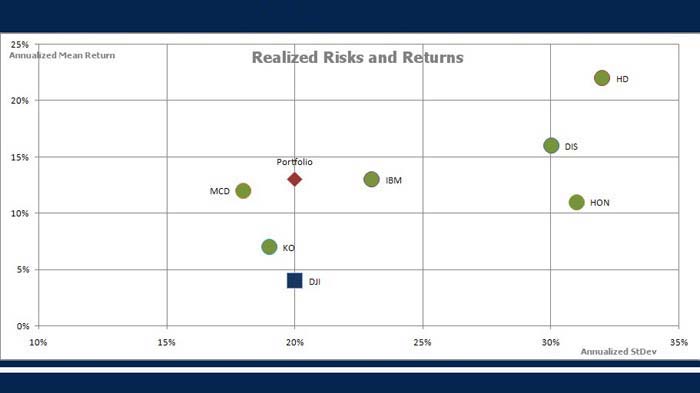

تنويع المخاطر . من الناحية الكمية ، هذا يعني ايجاد حالة من التوازن بين الربح و التقلبات. إنّ الرسم البياني الدقيق للأرباح المحققة ( العائدات ) و الانحرافات المعيارية يساعد في تصور الفائدة من التنويع ( في الأصول الداخلة في المحفظة ). أظهر مؤشر Dow Jones Industrial Average خلال الاعوام الخمسة الأخيرة عائدات سنوية متوسطة على مستوى 4%، في الوقت الذي كانت فيه الانحرافات المعيارية للعائدات تساوي حوالي 20 %. و لقد تميّزت المحفظة التي قمنا بإنشائها بنفس مستوى الخطر ( اي بنفس الـ 20 % من الإنحراف المعياري ) ، لكن بمستويات العائدات المرتفعة – و التي وسطياً تساوي 13 % في العام .

في الوقت ذاته ، أظهرت اسهم جميع الشركات التي قمنا بإختيارها ايرادات أعلى مقارنة بإيرادات المؤشر ، غير أن درجة الخطر على شكل انحراف معياري كانت لدى كل واحد مختلفة و ذلك بالنسبة للمؤشر . على سبيل المثال ، الانحراف المعياري لارباح اسهم Home Depot كانت الأعلى ( 32 % ) ، أما أسهم McDonald’s فقد كانت الأدنى ( 18 % ). إن مسألة إيجاد توازن بين الارباح و بين المخاطرة ، يعتمد بشكل كبير على خصائص المستثمر الشخصية و على حاجاته في ازدياد سعر المحفظة و امكانية تحمل المخاطر . إن لهذا المفهومين عادةً ارتباط مباشر : كلّما كان الربح المرجو أعلى ، كلما كانت المخاطر أعلى. في هذه المرحلة لم نضع نصب أعيننا مهمة البحث عن محفظة مثلى ، و لكن مسألة إنشاء محفظة ، من شأنها أن تتغلب على السوق ، على الأقل للأعوام الأخيرة أمر محلول .

بمساعدة طريقة PQM يمكننا ايضاً رسم ديناميكية قيمة كل سهم من الاسهم المنظور بها أمام مؤشر Dow Jones Industrial Average . لكن ، للأسف ، لم يُعطي و لا أي مخطط ذلك المنحني المتزايد ، الذي أعطته محفظتنا . عدا عن ذلك ، فإنه يمكننا على الرسوم البيانية ملاحظة فترات من التراجع أو فترات مطوّلة مع سواد حركة جانبية .

في بداية دراستنا هذه ، حاولنا أن نقوم بإختيار الاسهم من مكونات مؤشر Dow Jones Industrial Average و التي كانت قيمتها قد تعافت بعد الازمة المالية في عام 2008 ، أو التي قيمتها كانت قد تآذت بشكل ضئيل . بمساعدة طريقة PQM ، كنّا قد حصلنا على

محفظة ، و التي تشكيلها على الاغلب قد يكون من الممكن تحسّن أدائها

مبديةً ارتفاعاً ملحوظ في المرحلة التي عقبت الأزمة المالية .

غير أن الامر الأكثر متعةً كان بإنتظارنا بعد مقارنة ديناميكة المحفظة مع ديناميكية المؤشر . بمساعدة طريقة PQM حصلنا على بنية متزايدة على نحو سلس ، تفترض بأن المحفظة لم تُظهر ارتفاعاً بعد الأزمة و حسب ، و إنما أيضاً تفوقت على المؤشر قبل فترة الأزمة و طوال فترة التعافي .

أكّد تحليل مؤشرات الأرباح و الإنحرافات المعيارية لكافة الادوات المتقصاة صحة استنتاجاتنا كميّاً . مع وجود نفس المستوى لكلًّ من المخاطرة و المؤشر ، فإن الربح المحقق لمحفظتنا قد فاق ربح المؤشر . ينبغي التنويه مرةً أخرى ، الى أننا خلال هذه المرحلة نؤكّد ، أنه حتى في مع الاختيار الحالي للأصول ، فإن بنية المحفظة تعتبر مثالية.

مع المحتمل جداً ، أنه بالمحافظة على المستوى الحالي لمخاطرة المحفظة قد يكون بالامكان ايجاد محفظة أخرى ذات ربح أعلى أو ذات مستوى منخفض على المخاطر مع تحقيق نفس الارباح .

إن التحليل اللاحق لقيمة المحفظة و تحليل سلوكها أمام مؤشر Dow Jones Industrial Average يمكن له أن يساعد في التنبأ لديناميكيته المستقبلية. بمساعدة طريقة PQM يمكن إنشاء كمية كبيرة من المحافظ المختلفة و تحليلها مقابل بعضها البعض .

إن طريقة PQM الى جانب امكانية تحليل عوامل الاقتصاد الكلّي و تحليل العناصر و المنهج الفني ، تفتح أفق جديدة تماماً في التداول .