- ابتكارات

- العقود المستمرة

- مخطط حساب العقود الاجلة على السلع

مخطط حساب الـ CFD المستمرة على عقود السلع الاجلة

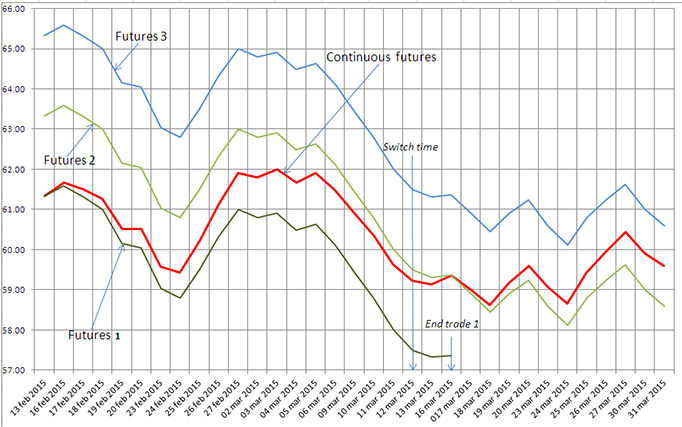

CFD المستمرة على السلع ( بشكل أدق على العقود الاجلة للسلع ) تتشكل على اساس اداتين من العقود الاجلة – العقد الاجل القريب و العقد التالي الذي يتبعه على هذه السلعة. لننظر في مخطط انشاء الـCFD المستمر على النفط ذو نوع BRENT .

1. يجري التداول في بورصة لندن العالمية ICE بعقود آجلة على النفط الخفيف BRENT باحجام و تواريخ انتهاء صلاحية مختلفة . قمنا بإختيار3 اقرب عقود اجلة مع اقرب وقت انتهاء صلاحية كمثال لإنشاء الـ CFD .

تقوم بورصة ICE بإصدار عدد كبير من العقود الاجلة على النفط بتواريخ صلاحية على خمسة اعوام سلفاً . بمعنى أنه يجري التداول بكل عقد آجل 5 سنوات ، غير ان اكثر العقود سيولة هي العقود ذات التواريخ المقتربة بإنتهاء الصلاحية. بهذا الشكل ، و في آن واحد يمكن التداول بعدة عقود آجلة ذات سيولة و بتاريخ صلاحية مختلفة ( و التسليم )، لكن أكثر العقود سيولة هي اقرب عقدين آجلين. يجري التداول بهذه العقود الاجلة بالايام التجارية بحسب جدول البورصة من 02:00 و حتى 24:00 بتوقيت وسط اوروبا ( و الجمعة من 02:00 حتى 22:00 ) .

يتوقف التداول بالعقود قبل حوالي شهر من تاريخ التسليم و التي عادة تكون في منتصف الشعر . مثلا ، يجري التداول بعقود شهر آذار حتى منتصف شهر شباط. أما السعر على العقد التالي الذي يلي العقد القريب فإنه يكون إما أعلى من سعر العقد القريب أو أدنى منه و ذلك لفترة طويلة كفاية .

2. بالنسبة إلى المثال، لنأخذ ثلاثة عقود آجلة لعام 2015: BRN5J (أبريل)، BRN5K (مايو)، وBRN5M (يونيو). تظهر هذه العقود الآجلة كعقود آجلة 1، وعقود آجلة 2، وعقود آجلة 3 (انظر الشكل 1). كما نأخذ في الاعتبار عقود مارس الآجلة المنتهية بالفعل، عقود آجلة 0. يتم تعديل أسعار العقود الآجلة لتحقيق وضوح بصري أفضل.

CFD المستمرة على النفط الخفيف BRENT ( على الرسم مُبينة كـ Continuous futures ) يُحتسب كمتوسط مرجح لاقرب عقدين اجلين في البورصة. يتم الوزن بكمية الايام المتبقية لنهاية التداول على العقد الاجل القريب و ذلك بالصيغة التالية :

CF = F1 * T1/T + F2 * T2/T ,

حيث أن CF – هو سعر الـ CFD المستمر

F1 – سعر اقرب عقد آجل Futures 1

F2 – سعر العقد الآجل التالي Futures 2

T - هو الوقت بين تواريخ انتهاء صلاحية العقود الآجلة الأقرب وتواريخ العقود الآجلة السابقة (المنتهية بالفعل).

T1 – الفاصل الزمني الاسمي ( بالايام ) المتبقي حتى تاريخ انتهاء التداول بأقرب عقد آجل .

T2 = T – T1 .

بالنتيجة ، يتواجد سعر الـ CFD المستمر بين سعر F1 و F2 . علماً أنه و في الفاصل الزمني الاسمي T يكون هذا السعر لـ CF قريب من سعر الـ F1 ، و مع اقتراب تاريخ انتهاء التداول على العقد الاجل ، يقترب سعر الـ CF من سعر العقد الاجل التالي F2 .

عندما يتبقى بضعة ايام لوقت انتهاء التداول بالعقد الاجل القريب ( الوقت " End trade 1 " على الرسم 1 ) ، و تبدأ سيولة العقد الاجل الثالث ببلوغ مستوى كاف ، يجري التحول التلقائي للحساب على زوج العقود الاجلة التالي - Futures 2 و Futures 3 ( وقت " Switch time" على الرسم 1 ).

نُشير ايضاً الى أن الصيغة الحسابية المُبينة أعلاه تُعدّ صيغة مُبسّطة ، أما الخوارزمية العاملة تأخذ في الحساب العديد من التفاصيل ، و من بينها الحساب بالزوج الجديد للعقود الاجلة و ذلك قبل عدة ايام قبل بدء فترة جديدة T .

الرسم 1

بالنتيجة و في لحظة التحويل الى الزوج التالي للعقود الاجلة لأسعار الـ CFD المستمر ، لا تتشكل هناك اية فجوات سعرية و لا يحدث هناك أية خطوات في السعر. و يكون بإمكان عملاء الشركة الابقاء على الصفقات على هذه الـ CFD على السلع الوقت الذي يرغبون به. علماً أن الشركة نفسها تقوم بتحويط صفقات العملات بعقود آجلة اعتيادية ، مُغلقةً الصفقات التي جرى تحويطها على اقرب عقود اجلة في حالة استدعت الحاجة لذلك لتُعيد فتح الصفقات على العقود الاجلة المقبلة .

يتم حساب تحركات الأسعار للـCFD المستمر بتاريخ انتهاء صلاحية أكبر ، في معادلة معوضة بتكلفة أكبر للرولوفر (سواب) .

إن مثل هكذا تقنية تسمح للمتداولين المتاجرة بشكل مريح بالـ CFD في بورصات السلع ، دون القلق من تاريخ انتهاء صلاحية العقود الاجلة في البورصة.